Alors que de nombreuses alertes ont couru tout au long de l’année dernière concernant la situation des fintechs face à la crise, les plus de 150 pages, pleines de chiffres, de l’attendu 2020 Annuel Fintech Almanach de FT Partners montrent cependant un impact global très limité quant aux financements. Et sur la lancée des précédentes années, la fintech semble avoir décidément franchi un cap.

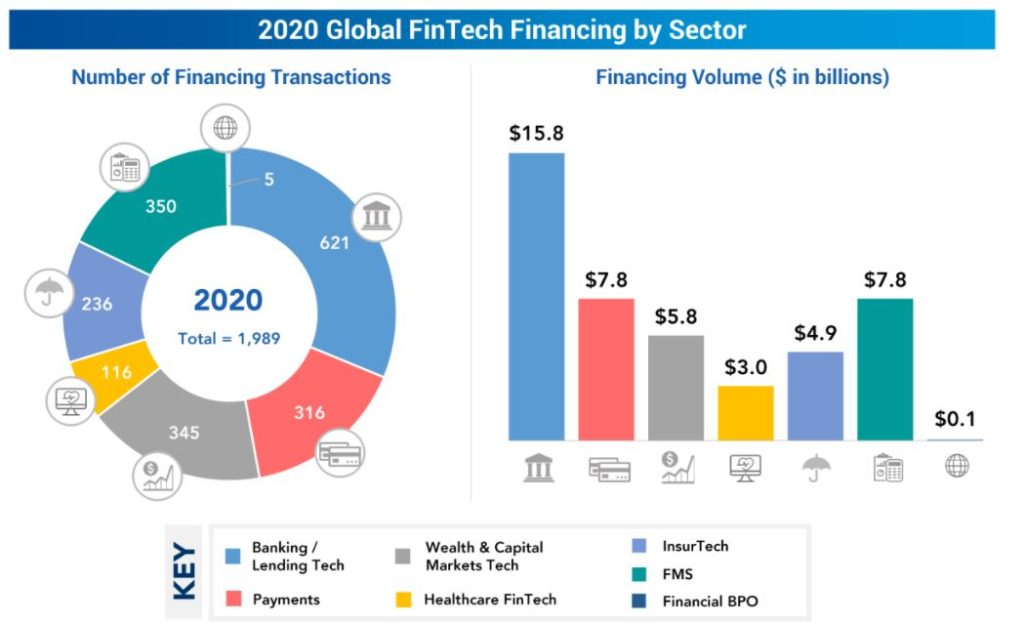

On a pu craindre le pire mais, finalement, 2020 aura pratiquement été la meilleure année pour le financement des fintechs. Si les volumes (45 milliards $) ont légèrement fléchi par rapport à 2019, le nombre de deals (1 989) est un record. C’est l’inverse pour les opérations de fusion-acquisition impliquant des fintechs : un record en volumes (276 milliards $) et le deuxième meilleur score en nombre de deals (969).

Dès lors, il faut élargir la focale. En 10 ans, le financement de la fintech est passé de 5,2 milliards $ à 45,1 milliards $. De 458 à 1 989 deals. Et c’est surtout la taille des financements qui est impressionnante : les tickets de plus de 100 millions $ sont passés de 11 à 105 et l’on a compté 10 financements de 500 millions $ et plus en 2020 contre un seul en 2019.

Sachant que dans ce total, le secteur des néobanques et des alternative lenders est le mieux représenté, cela signifie que le marché est désormais capable de doter certains nouveaux acteurs de moyens leur permettant de véritablement rivaliser avec les plus grandes banques.

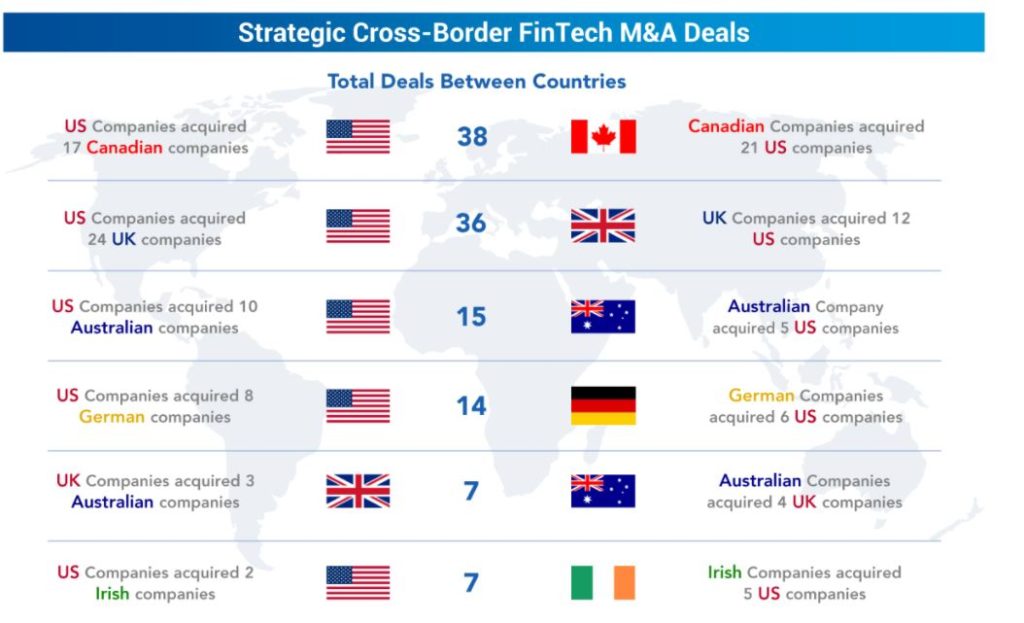

Par ailleurs, les financements et investissements transfrontières sont de plus en plus importants. En 2020, 28% des financements de fintechs européennes ont été réalisés par des investisseurs américains. Tandis que les opérations de M&A transfrontières dépassant le milliard $ sont passées de 23 en 2019 à 42 en 2020.

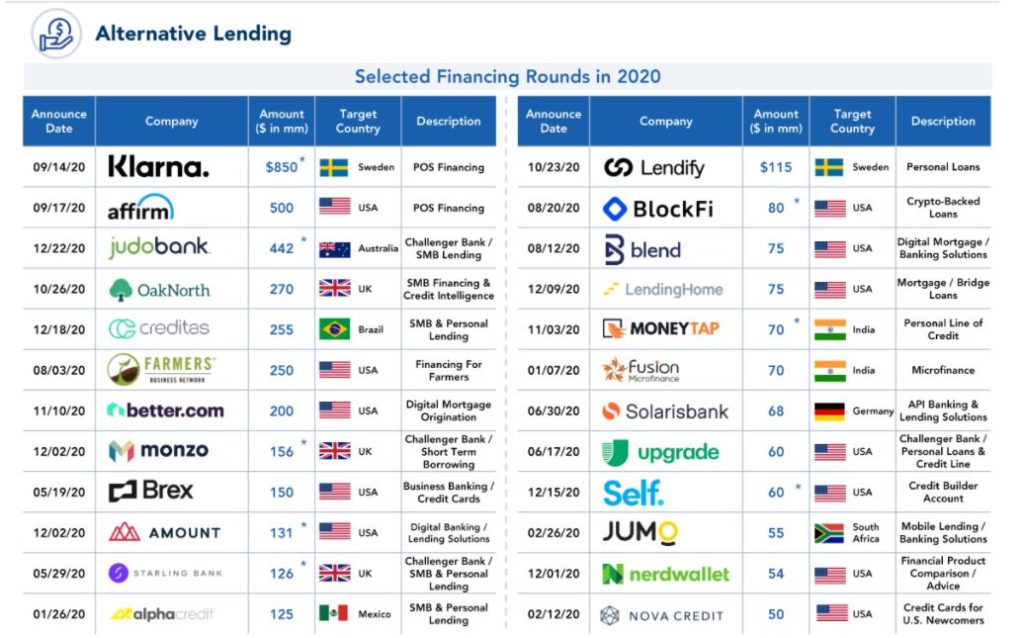

Seules quelques fintech françaises, comme Qonto, apparaissent parmi les plus gros deals de 2020. Elles sont notamment absentes des principaux alternative lenders.

Cela semble notamment tenir à leur faible internationalisation. Car une nette différence apparait entre les fintech et néobanques américaines (Affirm, Chime), qui peuvent gérer leur développement sur leur seul marché domestique, compte tenu de sa taille, et les Européennes, particulièrement anglaises et suédoises (Revolut, Klarna) qui, pour se distinguer, ont su très vite gérer un développement sur plusieurs pays.

Quoi qu’il en soit, il semble bien que les fintechs, à présent, vont véritablement pouvoir s’imposer.

Score Advisor