De nos jours, de plus en plus de personnes gagnent un peu d’argent, notamment grâce à des plateformes en ligne, en plus de leurs revenus principaux. Nous l’avons déjà souligné, ces nouveaux revenus ne sont pas toujours faciles à bien appréhender et ils peuvent embarrasser les banques. Mais dans certains cas, qu’ils soient complètement ignorés devient difficile à comprendre.

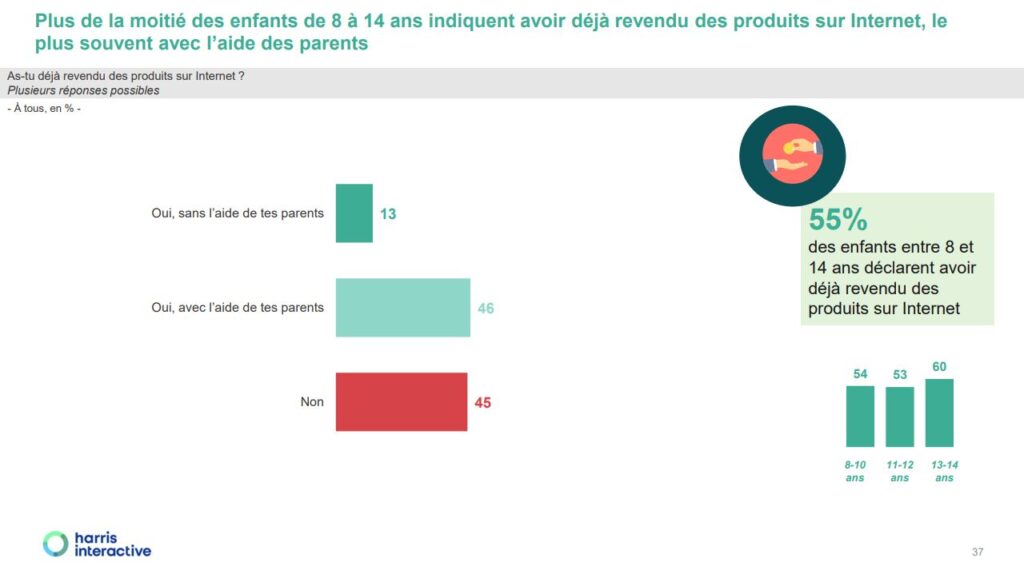

La Fédération bancaire française publie une enquête Harris Interactive sur l’éducation financière et les usages monétaires de 8-14 ans. Sans surprise, on y apprend que les plus jeunes achètent non seulement de plus en plus en ligne mais qu’ils y revendent également beaucoup de ce qui ne leur sert plus et de ce qui ne leur plait pas.

Franchement, quels parents ne sont pas au courant du phénomène ? Pourtant, vendre en ligne n’est pas si simple. Comment exactement les jeunes s’y prennent-ils ? A travers quelles plateformes ? Mystère ! De cela, personne ne parle parmi les nombreuses offres (Freedom de Boursorama ou Boost de Société Générale, par exemple) et nouveaux acteurs (Kard, PixPay, Vybe ou Xaalis) qui ont fleuris à l’adresse des enfants et des adolescents. Revolut Junior renvoie sur ses solutions pour demander et recevoir de l’argent, notamment par QR Code mais ce n’est pas explicite. A ce stade, le seul acteur qui traite la question, nous l’avons déjà signalé, est Zelf :

Toutefois, cette non reconnaissance d’un usage de plus en plus courant est difficile à comprendre. Les solutions pour jeunes visent essentiellement leurs parents en fait, pour simplifier la vie financière de leur progéniture (argent de poche, etc.) et lui fournir une éducation financière, tout en facilitant le contrôle qu’ils peuvent avoir sur ce que font leurs enfants.

Or, de deux choses l’une : soit ces reventes échappent à la surveillance des parents et il est probable que ceux-ci voudraient justement en savoir plus ; soit les parents sont largement au courant, comme l’indique l’enquête ci-dessus. Dans les deux cas, il n’y a donc rien à cacher et il y aurait lieu tout au contraire de faciliter et de rendre transparent cet usage, par rapport auquel les banques peuvent d’ailleurs trouver à remplir un rôle de tiers de confiance (ce qu’a parfaitement saisi Zelf).

Comment comprendre que cet usage soit à ce point ignoré dès lors ? Il faut croire que les acteurs concernés n’y ont pas vraiment pensé ou qu’ils ont délibérément écarté un usage qui leur paraissait plus difficile à traiter que ce qu’ils proposent par ailleurs. Quand on vous dit que ce sont les usages qui vont réinventer la banque !

Score Advisor