Quel avenir pour les agences bancaires ? La réponse pouvait paraître assez claire il y a cinq ans. Il n’en est plus de même aujourd’hui. Un tour d’horizon s’impose.

Il y a cinq ans, tout était simple. Pour la grande majorité des observateurs, en effet, les agences bancaires étaient promises à disparaître ! Qui en aurait encore besoin alors que les services bancaires devenaient entièrement digitaux et accessibles sur mobile ? Et beaucoup, avec les agences, attendaient également d’ailleurs la disparition prochaine des banques traditionnelles, vouées aux gémonies depuis la crise, remplacées par des startups conquérantes ou par les GAFA.

Aujourd’hui, les discours sont devenus plus circonspects, c’est-à-dire plus réalistes. Certes, la fréquentation des agences a nettement baissé, ce qui est normal : nous avons beaucoup moins de raisons de nous y rendre. Mais cela ne signifie pas que nous n’y allons plus du tout. La banque digitale devient prépondérante mais à un rythme beaucoup moins rapide qu’attendu. Les banques ont sans doute trop d’agences – de 20% à 25% de leur parc ne semblait plus rentable déjà, il y a cinq ans – mais, comme le signale cet article pour les USA, l’effet réseau joue encore. Plus son maillage d’agences est important, plus une banque collecte des dépôts et gagne des parts de marché. Le même effet se constate en France.

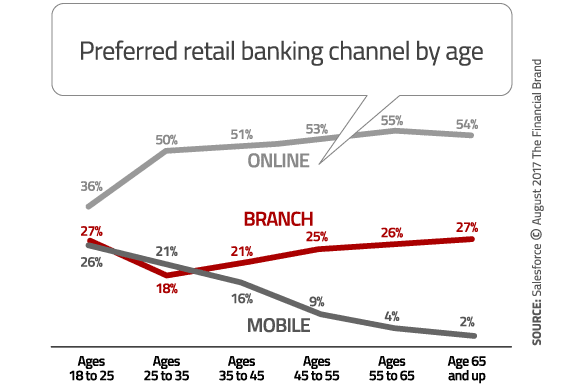

Surtout, un élément déterminant doit être pris en compte : les clients, dans leur grande majorité (78% en France), ne souhaitent nullement la disparition des agences. Certes, cela était déjà clair il y a cinq ans mais l’on pensait que cela n’exprimait que le point de vue des seniors. Avec les nouvelles générations, tout allait changer. Il a pourtant fallu se rendre à l’évidence : face aux différents canaux, il n’y a pas de préférences véritablement marquées par classes d’âge, sinon que les seniors ont du mal à trouver que le mobile apporte un confort comparable aux autres canaux. Selon une étude récente d’OpinionWay pour l’EC Forum, ce sont même 82% des 20-35 ans qui « souhaitent pouvoir compter sur un conseiller en chair et en os ». Sans surprise. Dans un monde tout digital, le contact humain pourrait bien être de plus en plus valorisé.

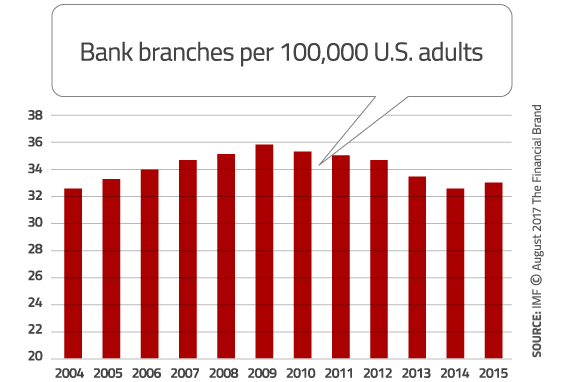

Bref, il s’agit de se garder des visions simplistes. Un article récent de Ron Shevlin le montre particulièrement, en produisant ce graphique assez incroyable : malgré les fermetures (souvent liées à des fusions), il y avait aux USA en 2015 plus d’agences bancaires pour 100 000 adultes qu’en 2004 !

En France, les banques ont engagé des fermetures : leur parc d’agences a baissé de 15 % de 2010 à 2016. On répute les banques françaises plus frileuses de ce point de vue que celles d’autres pays. Ce pourcentage, effectivement plus élevé dans certains pays d’Europe du Nord (Pays-Bas et surtout Danemark), correspond cependant à la moyenne des fermetures d’agences dans l’UE (16%). Pour le reste, les banques françaises ont engagé la rénovation et l’adaptation de leurs réseaux selon une orientation qui, loin de céder à quelque simplisme, a voulu conjuguer l’humain et le digital. L’agence « phygitale » est ainsi devenue le modèle dominant. Elle mixe un espace de conseil et un espace de libre-service faisant appel aux dernières technologies.

Dans ce cadre, des déclinaisons sont possibles (accueil mutualisé ou personnalisé, interlocuteur dédié ou non, etc.) d’un établissement à l’autre et même au sein d’un même réseau. Car l’uniformité qui primait jusque-là a été remise en cause : différents formats d’agences selon les lieux, les clientèles ou les finalités, spécificité des agences en zone rurale, etc.

Cependant, à peine apparue, cette agence phygitale appelle déjà d’importantes remarques et réserves. D’abord, est-il si évident que le conseil représente la principale attente des clients en agence ? Surtout quand un nombre grandissant d’entre eux tendent à considérer qu’ils en savent plus que leur chargé de compte ! Le conseil peut être très performant en ligne pour la majorité des demandes. Ensuite, le « phygital » signifie la disparition du guichet ou son remplacement par un simple desk d’accueil et des tablettes et écrans. Cela suppose des investissements conséquents mais est-ce vraiment utile ? Se rend-on en agence pour se retrouver face à un écran ? Qu’a gagné exactement le client ci-dessous à la disparition du guichet ?

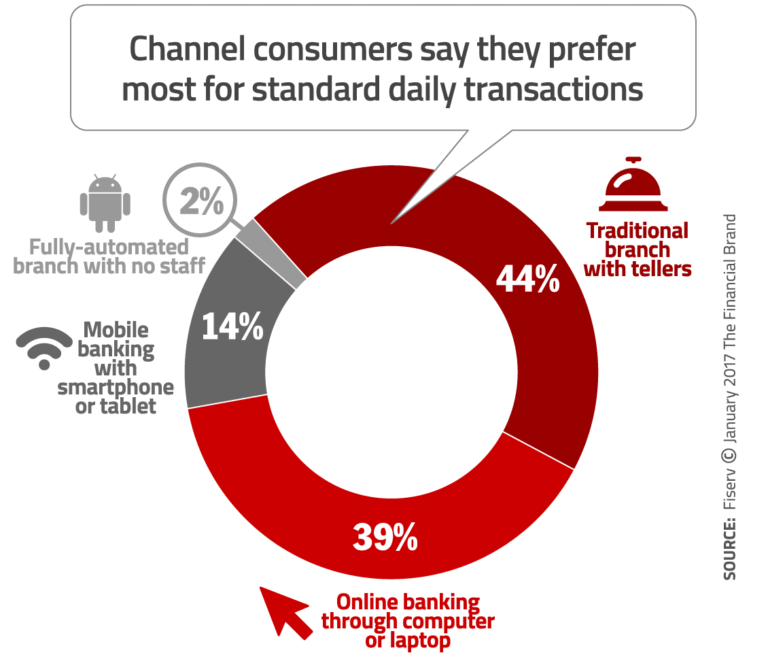

Evite-t-il ainsi les files d’attentes ? Celles-ci se sont reconstituées devant les automates lors des pointes, comme devant les guichets auparavant. Et, malgré la baisse de fréquentation, les temps d’attente tendent à s’allonger dans les agences ! Les tâches de guichet se répercutent en fait sur les chargés de clientèle. Car, comme le montrent les études, ce que les clients viennent d’abord chercher en agence est, avant un conseil, une assistance.

Il y a là, cependant, quelque chose que les utopies futuristes ont toujours voulu ignorer. A les suivre, le monde sera d’autant plus réjouissant que les interactions humaines auront été réduites au maximum ! On retrouve cette vision dans les fantasmes que génère aujourd’hui la blockchain. Mais elle est aussi vieille que l’idéologie moderniste – c’est ainsi que l’urbanisme du XX° siècle a conçu un zonage forcené et des barres d’immeubles sans commerces, ni services, ni même lieux de rencontre. Pourtant, entrez dans n’importe quelle gare. Les voyageurs peuvent désormais acheter leurs billets en ligne. Mais, pour toutes leurs demandes particulières, ils s’adressent prioritairement aux guichets, plutôt qu’aux bornes digitales que beaucoup, de fait, essayent d’éviter. Il n’y a rien là de surprenant. Le digital répond excellemment aux demandes simples et standard. Dès que les demandes sont un peu particulières, l’humain reste le canal non seulement le plus performant mais aussi – comme le montre cette étude pour les services bancaires – le plus satisfaisant. L’ayant réalisé, certains établissements, comme Bank of America ou la banque digitale InTouch de la State Bank of India, réintroduisent aujourd’hui des guichetiers. Cependant, cette attente d’une assistance rapide et efficace, humaine, les agences « phygitales » sont-elles vraiment conçues pour l’offrir ? Si tel n’est pas le cas, la baisse de fréquentation de leurs agences pourrait bien être imputable, plus qu’aux nouveaux comportements de leurs clients… aux banques elles-mêmes !

Après tout, pourquoi pas ? Les banques investissent sur la formation de leurs conseillers et veulent les détacher des opérations courantes pour les concentrer sur des actions commerciales, ainsi que sur les clients présentant le meilleur potentiel. Cependant, sachant qu’en moyenne seulement 14% des passages en agence ont trait au conseil, il faudrait faire en sorte que la plupart des clients ne s’y rendent plus ! Cela pourrait peut-être convenir à une partie de la clientèle mais pas forcément la plus rentable et cela créerait sans doute une large insatisfaction dans la mesure où les canaux digitaux – en attendant qu’ils s’humanisent rapidement, notamment avec les chatbots, comme l’imagine Jim Marous dans un article, ce qui parait à ce stade assez optimiste – ne sont pas aujourd’hui en mesure d’offrir le niveau de service qu’une majorité de clients attend.

Les enjeux sont ainsi considérables. Et complexes ! En France, une agence bancaire sert en moyenne aujourd’hui 3 500 clients. Mais celles des établissements de détail qui présentent les meilleurs coefficients de rentabilité servent en moyenne 4 000 clients, contre 2 700 clients pour les établissements dont les coefficients sont les plus faibles. Une différence d’un tiers qui n’est toutefois pas unilatérale, comme s’il suffisait de réduire la densité d’un réseau et fermer des agences pour améliorer la rentabilité car il faut tenir compte des implantations géographiques. En France, les territoires sont devenus très inégaux en termes de profils économiques. Rappelons que 46% des encours de découvert en France en 2015 étaient réalisés dans… deux départements !

Au total, une nouvelle approche se dessine concernant l’avenir des agences bancaires. Dès lors que l’uniformité des points de vente ne s’impose plus, il s’agit de tenir compte des attentes des clients (sans surestimer les gaps générationnels !) dans un environnement particulier. Les banques mesurent la performance de leurs réseaux d’agence essentiellement sur la base de données internes, alors que cette performance s’explique par une multitude de facteurs, dont beaucoup sont externes. Comment alors mesurer la performance réelle de son réseau ? Comment identifier les agences à potentiel, à développer ou sur lesquelles s’appuyer ? Identifier des opportunités d’investissements ?

En somme, l’enjeu propre aux agences bancaires n’est pas de faire face à une menace digitale qui ne pourrait que les disqualifier mais, dès lors que les canaux numériques deviennent prépondérants, de gagner en présence et en pertinence, à chaque fois dans un contexte particulier. A ce titre, l’intérêt commence à se porter sur l’évolution des services financiers dans la smart city. A suivre…

Guillaume ALMERAS/Score Advisor