Il y a encore dix ans, toutes les banques françaises ne faisaient pas apparaitre leurs coefficients d’exploitation (le ratio charges d’exploitation, dont amortissements et dépréciations/produit net bancaire) dans leurs comptes annuels. Ce n’est plus le cas aujourd’hui. Les coefficients d’exploitation sont largement mis en avant et sont intégrés aux objectifs chiffrés des équipes de direction. Or qu’indiquent ces coefficients ?

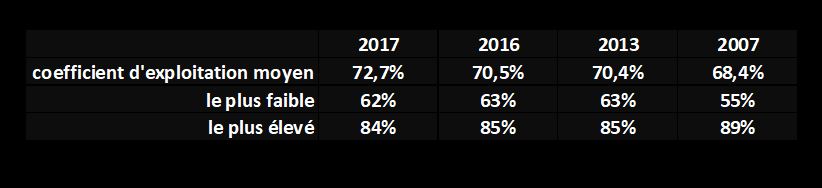

Il y a deux ans, nous soulignions que, en conséquence de la hausse des charges et de la stagnation du PNB, les coefficients d’exploitation des groupes bancaires français s’étaient dégradés depuis dix ans, passant de 68,4% en moyenne à 72,7% :

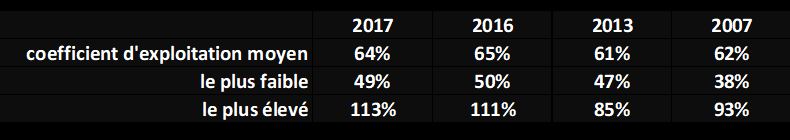

Nous soulignions également néanmoins qu’au niveau de la seule banque de détail en France, quelques établissements avaient réussi à protéger leur rentabilité, présentant des coefficients comparables aux meilleures références étrangères :

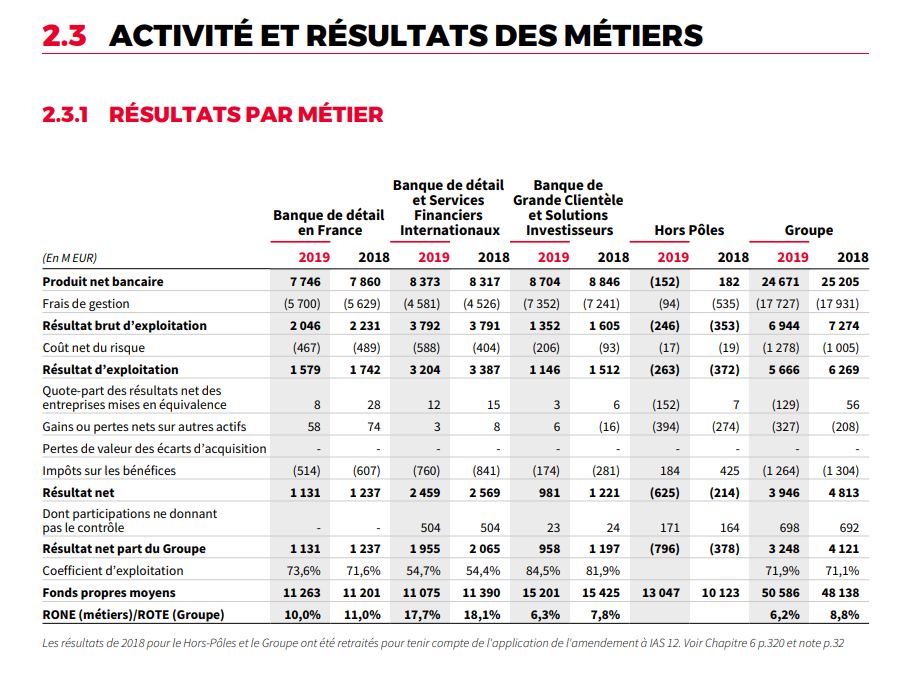

Depuis, une légère amélioration a été enregistrée mais la disparité des coefficients entre les grands métiers bancaires s’est plutôt creusée. Et elle est particulièrement frappante. Ainsi pour le Groupe Société Générale :

Premier constat : contrairement à ce que l’on croit souvent, ce ne sont pas les activités de retail qui sont les plus onéreuses. La gestion de fortune atteint souvent un coefficient qui frôle les 90% et les activités de Corporate & Investissement Banking dépassent souvent les 80%.

Premier constat : contrairement à ce que l’on croit souvent, ce ne sont pas les activités de retail qui sont les plus onéreuses. La gestion de fortune atteint souvent un coefficient qui frôle les 90% et les activités de Corporate & Investissement Banking dépassent souvent les 80%.

Deuxième constat : la banque de détail en France présente des coefficients dont la hauteur est susceptible de varier de 10% et même de 15% – ce qui est considérable en période de taux bas et de récession – d’un établissement à l’autre. En 2019, le coefficient atteignait 72,7% chez BNP Paribas (pour 72,1% pour sa filiale américaine Bancwest mais 64,8% pour sa filiale italienne BNL) et 73,6% chez Société Générale. Il n’était que de 62,7% pour le Groupe Crédit Mutuel Alliance Fédérale. Et si l’on prend en compte les caisses locales des groupes mutualistes, les différences sont encore plus marquées.

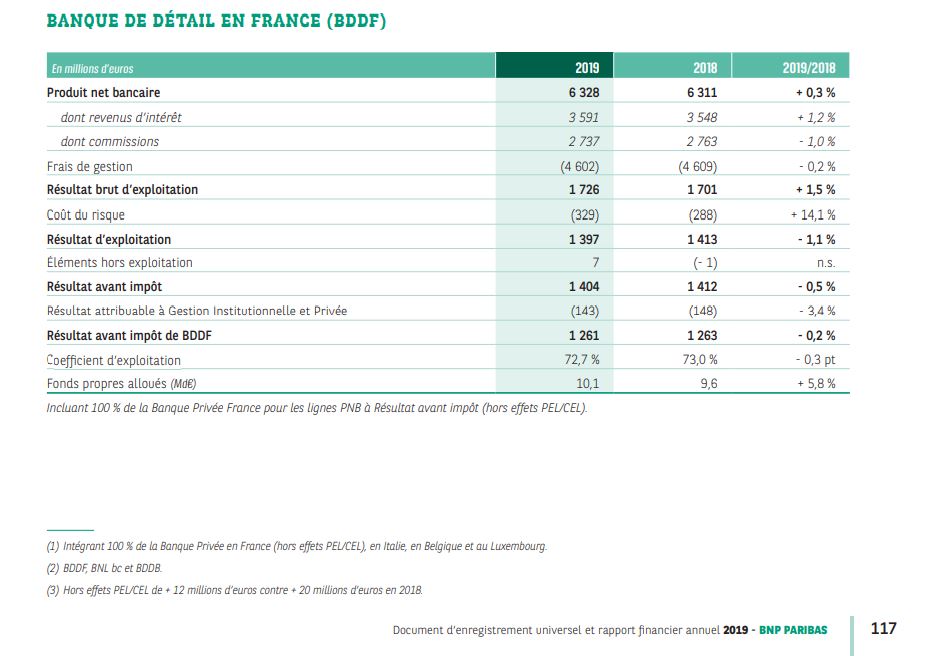

Troisième constat : la plus forte différence entre métiers est celle de la banque de détail avec les activités de crédit à la consommation. Ainsi, pour BNP Paribas, ses activités de banque de détail en France :

Et ses activités de Personal Finance :

Et ses activités de Personal Finance :

Il y a encore cinq ans, pointer cet écart de plus de 20% des coefficients d’exploitation relatifs n’aurait guère été jugé pertinent. On nous aurait objecté – on nous l’objectera toujours sans doute – que les deux activités ne sont pas comparables. Pourtant, à quoi assiste-t-on avec le développement de la banque digitale sinon à la généralisation et au prolongement du modèle du crédit à la consommation ? Ouverture de compte simplifiée et à distance, relation sans contact physique, scoring instantané, couplage fort avec l’assurance, utilisation de réseaux de distribution non propriétaires ce qui ouvre sur la banque plateforme et la banque invisible, … La généralisation du modèle ne bute que sur la personnalisation des relations. Mais certaines innovations – nous l’avons très récemment souligné avec Life Plan de Bank of America – indiquent que cette condition essentielle sera sans doute acquise à travers un rehaussement de la connaissance client, tout d’abord élargie aux styles et projets de vie.

Ce qui est particulièrement intéressant dans la solution de Bank of America, c’est qu’elle conduit à une révision d’envergure du réseau de distribution classique d’agences mais non à sa disparition. De sorte, que plusieurs scénarios d’évolution sont envisageables. Les disparités des coefficients d’exploitation signalés plus haut pour la banque de détail en France invitent notamment à imaginer des perspectives nettement différenciées selon les établissements.

Quoi qu’il en soit et c’est le quatrième constat, ces données soulignent clairement que des concentrations bancaires ne contribueraient en rien, au contraire !, à restaurer la rentabilité des banques. Celle-ci est aujourd’hui une question de choix et d’évolution des modèles économiques, eux-mêmes nécessitant des innovations.

Score Advisor