Au terme d’une année exceptionnelle qui devait fortement les favoriser, la question ne peut être contournée. Une étude de Simon-Kucher, présentée par The Financial Brand, remet en cause un certain nombre de principes.

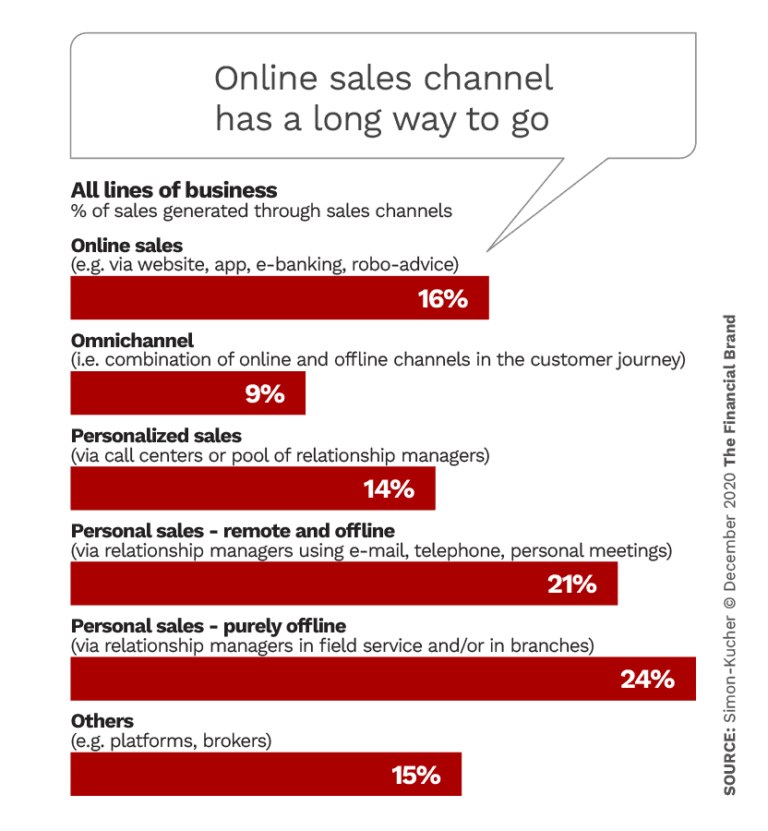

D’abord le tableau des pourcentages de ventes de produits bancaires par canaux pour les Etats-Unis en 2020 :

Le verdict est clair : en 2020, les ventes digitales sans contact personnel ont à peine décollé (16%). Même pour ce qui concerne les ouvertures de comptes, que les banques se sont pourtant efforcées de faciliter au maximum en ligne ces dernières années.

Le verdict est clair : en 2020, les ventes digitales sans contact personnel ont à peine décollé (16%). Même pour ce qui concerne les ouvertures de comptes, que les banques se sont pourtant efforcées de faciliter au maximum en ligne ces dernières années.

Quant à l’omnicanal, c’est-à-dire un parcours client associant canaux digitaux et physiques, s’il a pu représenter une piste privilégiée (que de promesses attendues du « phygital » en France !), il peine visiblement à convaincre (9% des ventes).

Qu’est-ce qui ne fonctionne pas ? A suivre les commentaires de l’étude, ce sont les principes mêmes que l’on a retenus pour bâtir la banque digitale qui sont à revoir. Deux principes en fait, qui ont guidé beaucoup de développements digitaux : 1/ il est possible de tout faire ou presque en ligne et 2/ les clients vont adorer car tout sera facile. Ils vont pouvoir tout faire sans rien faire.

Certes, explique l’étude, mais peu d’actes bancaires sont en fait très faciles à exécuter. La plupart doivent tenir compte de situations particulières et suscitent ainsi un besoin de clarification et de réassurance. Cela veut dire qu’à trop simplifier on crée en fait une expérience frustrante, les clients ne trouvant pas exactement ce qu’ils cherchent. Et c’est pourquoi l’omnicanal marche mal. Beaucoup de clients ont abandonné avant d’en arriver à un relais personnalisé pour franchir les derniers mètres. En voulant tout simplifier, on rend surtout faciles les abandons ! “The downside of digital is that the customer is just one click away from giving up and saying, ‘You’ve just made this too hard for me’.”

Ainsi, la « banque en trois-clicks » est sans doute un idéal contreproductif. En ce sens, l’étude plaide pour que la dimension humaine ne soit pas sacrifiée et que la dimension de contact personnel soit introduite dans les applis elles-mêmes. C’est effectivement la perspective qu’ouvre notamment le video banking, dont nous avons signalé récemment les premiers développements en France (voir ici).

Il conviendrait encore d’y ajouter une autre perspective propre à la banque digitale, qui n’apparait pas dans le graphique ci-dessus : ce que l’on nomme « la banque invisible » qui, comme dans le modèle du crédit à la consommation, se niche dans l’activité de tiers. On ne le réalise sans doute pas assez mais c’est ainsi, pour prendre un exemple, que les cagnottes en ligne sont en train de devenir un nouveau mode d’achat, partagé à plusieurs, proposé par des sites tout à fait extérieurs à la banque et qui pourra trouver des prolongements de crédits, etc.

Le développement des ventes numériques suppose donc également que l’on soit attentif aux nouveaux usages que le digital rend possibles ou simplifie. Par exemple, les soirées pyjamas !

Le développement des ventes numériques suppose donc également que l’on soit attentif aux nouveaux usages que le digital rend possibles ou simplifie. Par exemple, les soirées pyjamas !

Score Advisor