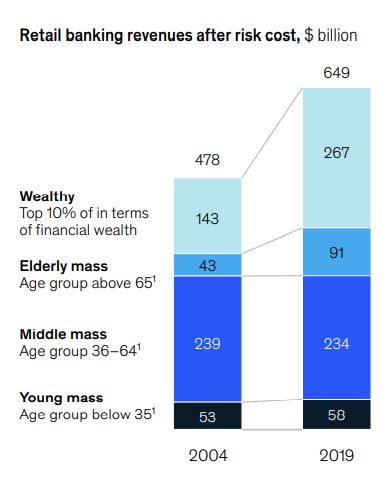

Dans sa Global Banking Annual Review 2021, McKinsey fournit des données sur l’évolution des revenus par classes d’âge pour les banques dont nous ne connaissons pas l’équivalent pour la France mais dont on peut imaginer qu’elles suivent les mêmes tendances, avec les mêmes conséquences.

Selon McKinsey, on assiste depuis quinze ans à un phénomène relativement nouveau : les foyers les plus riches et aisés – et non plus ceux de la classe moyenne – sont les plus rentables pour les banques.

A l’échelle mondiale, on constate également que les séniors sont de plus en plus rentables. Ils le sont désormais nettement plus que les plus jeunes. Tandis que la contribution des 36-64 ans, traditionnellement la clientèle de masse des banques de détail, se tasse :

Ces données, toutefois, sont globales et incluent des pays émergents, comme l’Inde, où 40% des revenus bancaires sont procurés par des hommes de moins de 40 ans.

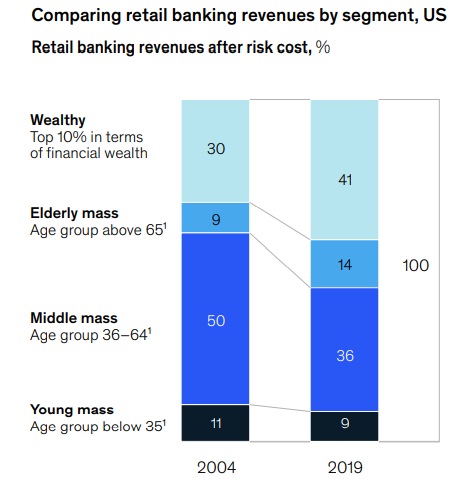

Aux Etats-Unis et en Europe, les évolutions sont assez sensiblement différentes :

Ici aussi, les sénior et les foyers aisés sont de plus en plus rentables. Tandis que – pour le dire brutalement – les classes moyennes s’affaissent et les jeunes se paupérisent en partie.

Autre illustration, les variations de revenus bancaires selon les profils des consommateurs :

La clé de ces constats est le crédit immobilier, d’autant plus rémunérateur que les prix sont, comme à New York, les plus élevés (le montant compense alors la faiblesse des taux), excluant désormais les classes moyennes.

Autant dire que, pour les banques, non seulement leur marché se rétrécit mais leur modèle économique de base, la banque de masse, ne crée plus suffisamment de croissance.

Score Advisor