Que le paiement par mobile se soit nettement développé en 2020 en France, cela semble incontestable. Mais dans quelle mesure ? Sous quelles perspectives ? Tentons de décrypter quelques tendances dans un tableau très flou.

Une première donnée est fournie par le Baromètre Paylib/Kantar : en 2020, 38% des Français ont déjà eu l’occasion de payer en utilisant leur mobile. Mais l’accroissement n’a pas été plus fort en 2020 qu’en 2019.

De plus, en termes d’utilisation régulière, le chiffre, selon d’autres sources, parait nettement moins élevé (9%). Et l’on ne dispose pas d’éléments pour juger de l’utilisation d’un mobile pour payer en ligne (où il apporte nettement plus de commodité et de sécurité par rapport à une carte bancaire), payer sans contact ou transférer de l’argent. Dans ces conditions, on comprend toujours mal la décision des Caisses d’épargne et des Banques populaires d’arrêter Paylib sans contact.

De plus, en termes d’utilisation régulière, le chiffre, selon d’autres sources, parait nettement moins élevé (9%). Et l’on ne dispose pas d’éléments pour juger de l’utilisation d’un mobile pour payer en ligne (où il apporte nettement plus de commodité et de sécurité par rapport à une carte bancaire), payer sans contact ou transférer de l’argent. Dans ces conditions, on comprend toujours mal la décision des Caisses d’épargne et des Banques populaires d’arrêter Paylib sans contact.

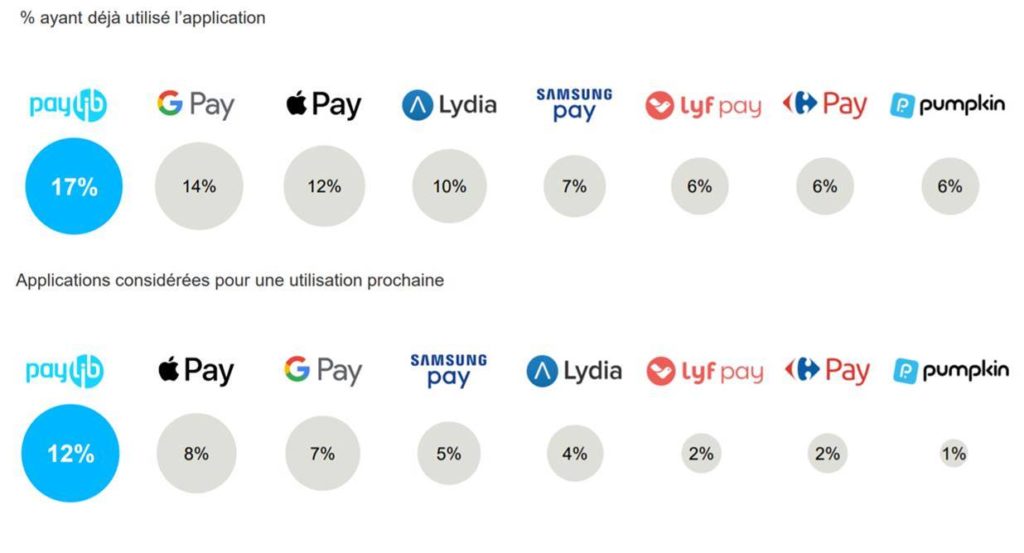

Par ailleurs, le Baromètre Paylib/Kantar produit ces deux tableaux qui, mis côte-à-côte, invitent à se demander si beaucoup d’utilisateurs ne sont pas déçus ! Après tout, une évolution en dents de scie, avec un recul assez net en 2019, a été observée aux Etats-Unis pour les paiements par mobile.

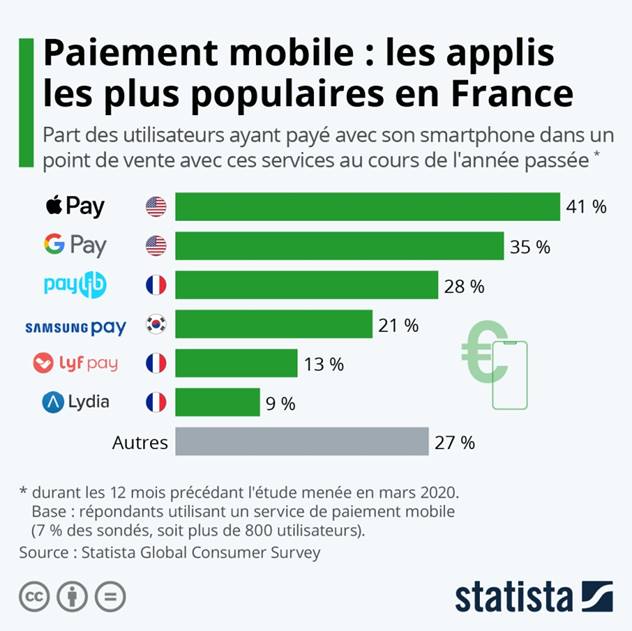

Quant au palmarès des applications utilisées, celui ci-dessus contredit tout à fait un autre assez récent :

Quant au palmarès des applications utilisées, celui ci-dessus contredit tout à fait un autre assez récent :

Que croire ? L’important est de constater les bons scores, dans les deux tableaux, de Google Pay et d’Apple Pay – surtout si l’on considère, pour ce dernier, que l’IPhone n’a que 24% de parts de marché en France.

C’est important car la tendance est de faire évoluer les applications de paiement mobile vers des super-apps. En y intégrant des fonctions complémentaires (Scan & Go pour éviter les caisses en magasin, cashbacks, places de marché, paiement fractionné, …). Ce que ne propose pas Paylib, l’application qui rallie tous les grands groupes bancaires français, au moment où le paiement mobile semble décoller.

Tout se passe comme si l’on voulait seulement substituer une habitude de paiement à d’autres, simplement parce qu’on la présente comme plus commode. En s’inspirant d’exemples étrangers, on insiste ainsi sur la fonction de transfert entre personnes, qui semble la mieux à même de convaincre les utilisateurs et de les convertir plus largement à l’emploi de l’application.

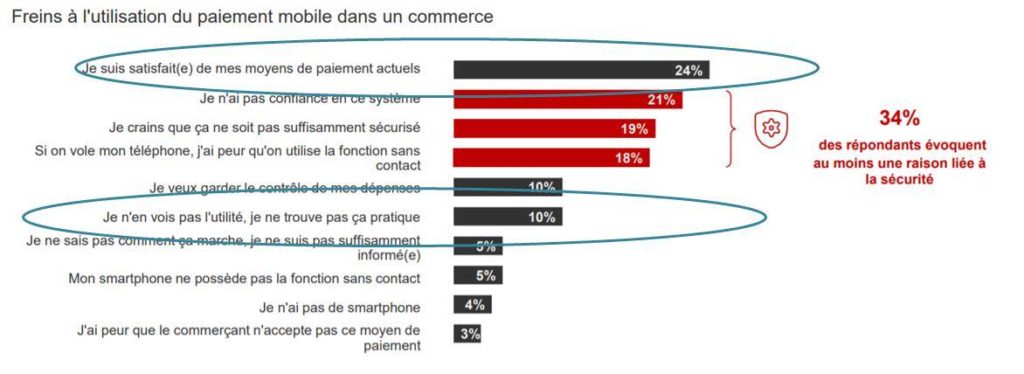

Cependant, limité à quelques fonctions, Paylib serait la plupart du temps utilisé directement depuis les appli bancaires sans être téléchargé. C’est que pour beaucoup d’utilisateurs potentiels, sans doute, ces fonctions seules manquent d’intérêt. C’est en tous cas ce qu’indique le Baromètre :

En fait l’utilisation du mobile participe d’un recul (relatif) des espèces et des chèques et d’une vive hausse de la carte et du sans contact, que la crise sanitaire a accentués, quoiqu’il s’agisse là d’une tendance patente depuis quelques années. Le mobile ne semble donc pas créer une dynamique propre mais apparait plutôt comme un moyen de paiement supplémentaire, s’ajoutant aux autres, avec une tendance, à ce stade, à être davantage utilisé pour certaines dépenses (alimentation, habillement, …) plutôt que d’autres.

En fait l’utilisation du mobile participe d’un recul (relatif) des espèces et des chèques et d’une vive hausse de la carte et du sans contact, que la crise sanitaire a accentués, quoiqu’il s’agisse là d’une tendance patente depuis quelques années. Le mobile ne semble donc pas créer une dynamique propre mais apparait plutôt comme un moyen de paiement supplémentaire, s’ajoutant aux autres, avec une tendance, à ce stade, à être davantage utilisé pour certaines dépenses (alimentation, habillement, …) plutôt que d’autres.

Son usage étant désormais lancé, le mobile pourra bénéficier d’une dynamique propre dès lors qu’il transformera réellement l’expérience de paiement. Mais de ce point de vue et face à la concurrence que pourront leur faire les Big Tech, on peut se demander si avec Paylib (et à la différence de Lyf) les banques françaises n’ont pas en l’occurrence une vision bien trop étroite de l’expérience client.

Score Advisor