Ces dernières années, on a beaucoup parlé de « gamification » dans le domaine bancaire, c’est-à-dire de l’introduction d’une dimension ludique, souvent proche des jeux-vidéos, dans les applis et services les plus divers : des programmes de fidélité aux outils de formation ou de recrutement. Il s’agit ainsi de marquer une rupture franche dans le style des relations bancaires et de séduire les jeunes générations. Cependant, un aspect de cette ludification n’avait guère été envisagé : qu’il faille prendre en compte le fait que les clients se comportent d’eux-mêmes comme de simples joueurs. Or nous y sommes !

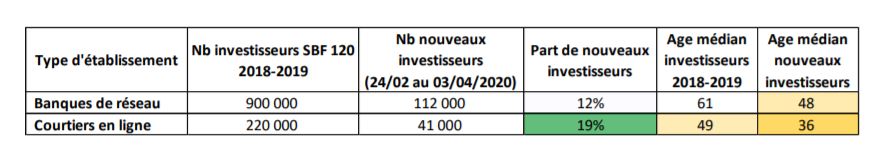

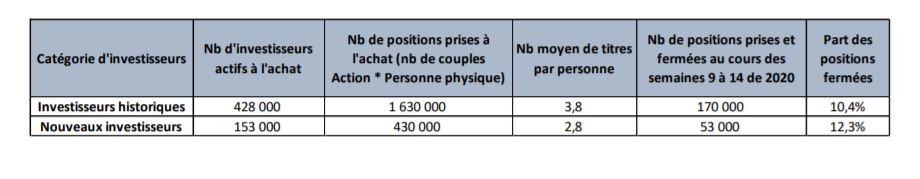

L’AMF le signalait dès avril dernier : en mars 2020, les achats d’actions françaises par des particuliers ont été multipliés par 4. Or une bonne partie des acheteurs (150 000 sur 580 000, soit 26%) étaient apparemment de nouveaux entrants. Ayant de 10 à 15 années de moins, en moyenne, que les investisseurs habituels, ils ont engagés 20% des montants investis, avec des achats unitaires moins élevés qu’en moyenne (2 500 € contre 5 000 €).

Toutefois, l’AMF signale que 90% des positions prises à l’achat avaient été conservées à la fin de la période d’observation.

Toutefois, l’AMF signale que 90% des positions prises à l’achat avaient été conservées à la fin de la période d’observation.

Il n’en a pas été de même aux Etats-Unis où le confinement a vu arriver en bourse de nombreux nouveaux investisseurs, parfois très jeunes, recherchant des opportunités de trading à très court terme. Il semble en effet que beaucoup d’entre eux ont reçu le chèque à la relance distribué par le gouvernement à 70 millions d’Américains comme une aubaine qu’ils ont voulu maximiser en jouant sur les marchés et en se fiant aux nombreux conseils des traders autoproclamés qui se sont mis à pulluler en ligne et sur les réseaux sociaux depuis le début de la crise.

Il n’en a pas été de même aux Etats-Unis où le confinement a vu arriver en bourse de nombreux nouveaux investisseurs, parfois très jeunes, recherchant des opportunités de trading à très court terme. Il semble en effet que beaucoup d’entre eux ont reçu le chèque à la relance distribué par le gouvernement à 70 millions d’Américains comme une aubaine qu’ils ont voulu maximiser en jouant sur les marchés et en se fiant aux nombreux conseils des traders autoproclamés qui se sont mis à pulluler en ligne et sur les réseaux sociaux depuis le début de la crise.

Ces nouveaux investisseurs sont ainsi allés en bourse pour jouer – littéralement – et on a pu leur imputer certains mouvements brusques qu’ont connu des titres à la mode (comme Tesla), liés à l’actualité (Urban One) mais aussi servis par les oracles de quelques leaders d’opinion, aussi irrationnels puissent-ils paraître (Hertz, certaines compagnies aériennes).

Dans un moment très particulier où il n’y avait plus de paris sportifs, de nouveaux et jeunes investisseurs se sont donc amusés à jouer en bourse un peu comme au tiercé, sans trop savoir ce qu’ils risquaient et sans trop s’en soucier. On les appelle les « Robinhood », du nom de cette fintech californienne, créée en 2013, qui permet l’achat facilité et sans frais, uniquement par smartphone, d’actions cotées, de crypto-devises et de produits dérivés. Quoique, depuis ses débuts, son modèle économique soulève des questions, Robinhood s’acheminait vers un statut de « décacorne » (une valorisation de 10 milliards $) fin 2019. Elle a gagné plus de 3 millions de nouveaux clients au premier trimestre 2020 et en compte au total 13 millions aujourd’hui, dont la moyenne d’âge est de 32 ans.

Toutefois, jouer en bourse peut être risqué et la presse a largement relayé le suicide d’un jeune « Robinhood » de 20 ans qui a cru (sans doute à tort) qu’il était en dette de près d’un million $ suite à un trading d’options.

Banques et néo-banques vont-elles devoir généraliser des dispositifs permettant de prévenir, chez leurs clients, les addictions aux jeux et les risques qui peuvent leur être associés ? Au Royaume-Uni, Starling propose ainsi un « Gambling Block ».

La réglementation s’est beaucoup penchée, ces dernières années sur le rôle de conseil des banques. Mais en partant du principe que leurs clients sont des adultes sérieux. Il va sans doute falloir élargir l’approche.

Score Advisor