Normalement, le paiement intervient à la fin du parcours d’achat. Mais, bien entendu, la possibilité de payer en plusieurs fois peut être décisive quant au choix des achats et des magasins. La stratégie des principaux acteurs du paiement fractionné consiste actuellement à en profiter.

Cette stratégie fait donc de l’accord de facilités de paiement un simple canal d’acquisition de clients, pour fidéliser ensuite ces derniers en orientant leurs achats à partir des données collectées au passage : préférences d’achat, marques favorites, distributeurs chez lesquels ils pourront bénéficier de cashbacks.

A terme, les acteurs du paiement fractionné visent ainsi à devenir des plateformes de ventes et, par là-même, des centrales de publicité. C’est chez Affirm et chez Clearpay (Afterpay) que cette orientation est actuellement la plus nette (tandis que Klarna, par exemple, reste davantage tourné vers les vendeurs) :

La première étape consiste à proposer une carte de paiement, comme Clearpay. Klarna vient ainsi de lancer la sienne au Royaume-Uni. Affirm propose de son côté une carte virtuelle ainsi que de payer via Google Chrome. Zip est sur Google Pay et Apple Pay. Dans tous les cas, il s’agit de développer un moyen de paiement universel, utilisable chez des vendeurs qui ne proposent pas forcément des solutions de paiement fractionné. Il s’agit de s’affranchir de l’acceptation des vendeurs pour s’adresser directement aux consommateurs.

La première étape consiste à proposer une carte de paiement, comme Clearpay. Klarna vient ainsi de lancer la sienne au Royaume-Uni. Affirm propose de son côté une carte virtuelle ainsi que de payer via Google Chrome. Zip est sur Google Pay et Apple Pay. Dans tous les cas, il s’agit de développer un moyen de paiement universel, utilisable chez des vendeurs qui ne proposent pas forcément des solutions de paiement fractionné. Il s’agit de s’affranchir de l’acceptation des vendeurs pour s’adresser directement aux consommateurs.

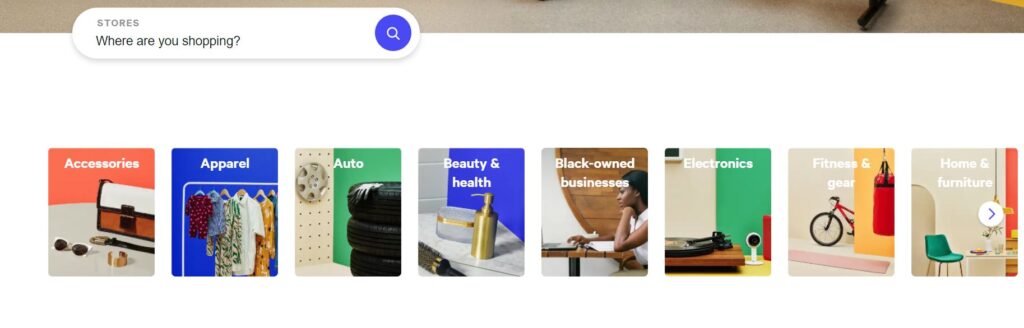

La deuxième étape consiste à monter un super-store. Cela passe par une superapp, chez Affirm, comme chez Klarna. Zip s’en approche également.

Ces développements vers le one-stop shopping sont souvent vus comme inspirés par les modèles d’Alipay et de WeChat. En fait, ils semblent bien davantage répondre à un enjeu de différenciation vis-à-vis des banques. Car si celles-ci peuvent très bien se déployer dans les paiements fractionnés, comme extension du crédit à la consommation, elles hésiteront bien davantage à se transformer en superstores – Barclays, par exemple, a plutôt choisi de passer par Amazon UK. Du moins pour les établissements les plus classiques car certains nouveaux acteurs, comme Paypal ou Revolut, sont tentés de relever le défi.

Score Advisor